融资租赁类ABS前五月发行246.36亿元 占比26.95%

资产证券化成基金子公司转型方向

《基金管理公司特定客户资产管理子公司风控指标指引》(意见征求稿)和《证券投资基金管理公司子公司管理规定》(2016年4月18日修订稿)先后下发后,基金子公司不得不谋求转型。相对而言,资产证券化(ABS)是较为容易转型的业务方向。“结构都比较成熟,律师那边一套东西都能用。”华东地区某基金子公司人士告诉21世纪经济报道记者,资产证券化已被公司高层定位为今后重点发展业务。

根据基金子公司风险资本计算标准,资产证券化业务的风险资本计算系数几乎是各类业务中最小的,挂牌的计0.1%,未挂牌的计0.2%。在计算净资本时,以自有资金参与资产支持证券的,扣减比例仅为1%,是除了银行理财计划投资之外,所有业务中比例最低的。

“明显可以看到监管对资产证券化是支持的。”多名基金子公司人士均表示。

企业资产证券化的底层资产,可以分为债权和收益权两大类。债权中,主要有小贷、融资租赁和消费金融;收益权类主要包括租金、物业管理费、过路费、各类门票等。

融资租赁ABS火爆

“去年小贷做得比较多,今年融资租赁比较火。”前述华东地区基金子公司人士表示:“融资租赁ABS也比较好卖,银行相对还是比较认可。”

今年以来,融资租赁行业内出现较大变局。银监会体系下的金融租赁公司发起人逐渐向非银机构和公司开放。另外值得关注的是,租赁公司并购买卖行情较火。“很多融资租赁做大业务是为了卖给上市公司,给投资者一个概念,我们做了类金融服务,上市公司借此来做市值管理,这样的案例今年会有很多。”一家大型金融租赁公司市场部人士向21世纪经济报道记者分析称。

基金子公司面临的,或是来自金融业的全面竞争,不少机构都已经瞄准了ABS市场。

国君资管总裁涂艳军在接受21世纪经济报道记者专访时表示,2016年国君资管将把ABS作为重点业务,进一步提高其规模占比。未来,将在地铁收费权、物业费收费权、应收账款、保理资产等方面持续发力。多家私募人士也表示,今年以来,融资租赁ABS的热度明显上升。

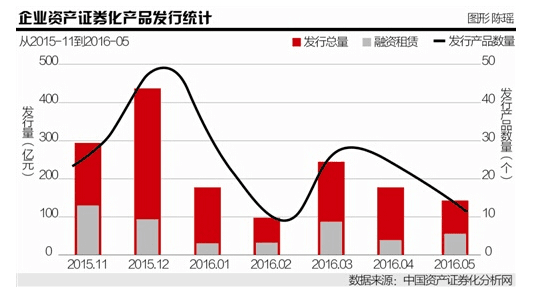

根据中国资产证券化分析网的统计,自2015年11月以来,融资租赁为基础资产的ABS发行量一直保持较高的比例。今年1-5月,ABS发行量为914.19亿元,其中融资租赁类ABS发行共246.36亿元,占所有新发企业资产证券化ABS的26.95%。

来源:21世纪经济报道